Другие новости по теме:

Комментарии (0) Теория циклов

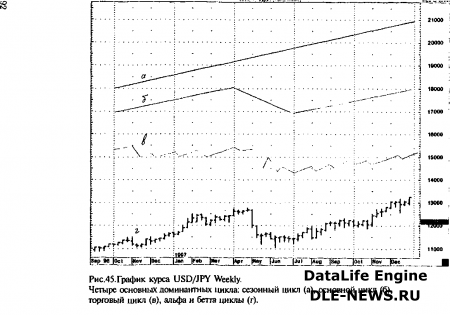

Долгосрочный цикл (на рис.45 не указан) — более 2 лет;

Долгосрочный цикл (на рис.45 не указан) — более 2 лет;

Сезонный цикл — 1год;

Основной цикл — 4—13 недель;

Торговый цикл — 4 недели;

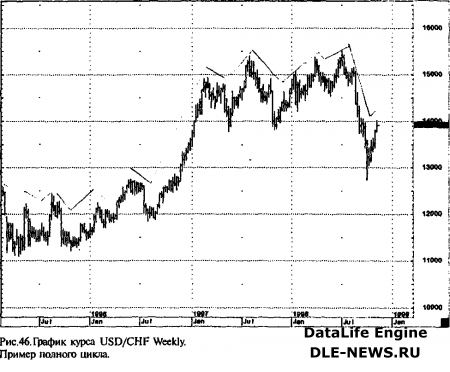

Альфа и бета циклы — 2 недели. На рис.46 приведен пример полного цикла. При всей его условности мы видим, что на нем достаточно хорошо отражена общая динамика курса.

На рис.46 приведен пример полного цикла. При всей его условности мы видим, что на нем достаточно хорошо отражена общая динамика курса.

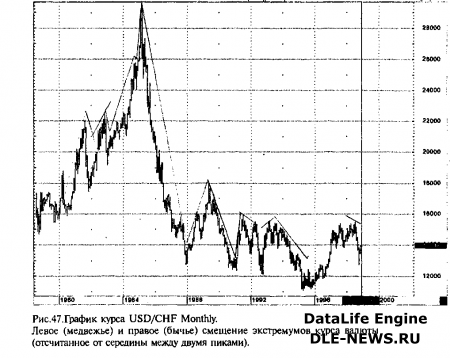

Одно из важных правил построения и анализа циклов — левое и правое смещение / 9, 55, 56/.  Левым (или правым) смещением называют сдвиг экстремумов цикла влево (вправо) от середины (см. рис. 47). Из него видно, что правое смещение является проявлением бычьей тенденции, а левое смещение присуще медвежьему тренду. Также видно, что при бычьем тренде рост цен длится дольше, чем их падение. При медвежьей доминанте все наоборот: падение курса валюты длится дольше, чем корректирующий рост этого курса.

Левым (или правым) смещением называют сдвиг экстремумов цикла влево (вправо) от середины (см. рис. 47). Из него видно, что правое смещение является проявлением бычьей тенденции, а левое смещение присуще медвежьему тренду. Также видно, что при бычьем тренде рост цен длится дольше, чем их падение. При медвежьей доминанте все наоборот: падение курса валюты длится дольше, чем корректирующий рост этого курса.

Если вспомнить определение восходящей тенденции (см. раздел 1.1) как серию монотонно возрастающих максимумов и минимумов, то в этих экстремумах легко узнаются верхние и нижние точки развития цикла. Теперь можно утверждать, что на восходящей тенденции (когда уровни максимумов и минимумов повышаются), максимумы циклов перемещаются вправо от идеального центра. Когда же мы имеем дело с нисходящей тенденцией (уровни максимумов и минимумов понижаются), цикл проходит вершины раньше, то есть слева от идеального центра. Только в одном случае вершина цикла совпадает с идеальным центром — когда сила быков уравновешивается силой медведей, т.е. во флэте.

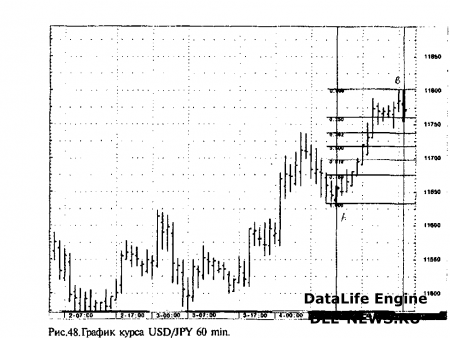

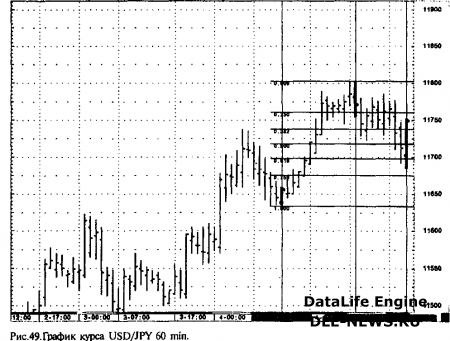

Очевидно, что левое и правое смещение является хорошим инструментом как для подтверждения существующей динамики рынка (т.е. если, к примеру, на нисходящей тенденции последний отрезок падения цен дольше, чем последний интервал роста курса валюты, то можно ожидать, что нисходящая тенденция продолжится), так и может сигнализировать о переломе тренда (когда в рассмотренном выше примере нисходящей тенденции максимум начнет смещаться вправо). Анализировать смещения максимума цикла очень просто: достаточно посчитать количество баров, в течение которых рынок шел соответственно вниз и вверх. Поясню сказанное примером.  На рис.48 показан бычий тренд, причем последний отрезок подъема цен длился 13 баров. Значит, последующее падение курса вряд ли продлится более тринадцати баров. Отсюда делаются два вывода: если падение активности рынка продолжается по мере того, как завершается формирование тринадцатого бара, мы можем с большой вероятностью предсказать точно бар, на котором возобновится бычий тренд. Если же падение рынка продолжится и после формирования тринадцатого бара, то это свидетельствует о переломе тенденции.

На рис.48 показан бычий тренд, причем последний отрезок подъема цен длился 13 баров. Значит, последующее падение курса вряд ли продлится более тринадцати баров. Отсюда делаются два вывода: если падение активности рынка продолжается по мере того, как завершается формирование тринадцатого бара, мы можем с большой вероятностью предсказать точно бар, на котором возобновится бычий тренд. Если же падение рынка продолжится и после формирования тринадцатого бара, то это свидетельствует о переломе тенденции.

И еще одно важнейшее наблюдение. Используя корректирующие коэффициенты (см. раздел 1.1.7), можно попытаться предсказать не только максимальное время падения цен ( в приведенном выше примере — 13 баров), но и уровень минимальных цен, до которых курс может опуститься (на уровне 50% или 66% от предыдущего роста) (см. рис.48). Т.е. уже в самом начале падения цен аналитик знает, до какой точки может провалиться курс, а также сколько баров будет продолжаться это движение ( в нашем примере максимум — 13 баров).  Поэтому, почувствовав замедление в падении цены (см. рис.49), трейдер может давать приказ о покупке на соответствующем корректирующем уровне (см. рис.49) с постановкой защитного стоп — лосса (об этом см. ниже в разделе 1.9.1) на продажу двойной валютной суммы от суммы входа в рынок по курсу, близкому к цене открытия. Если рынок пойдет вверх, то все хорошо (как и думалось). Если же продолжится падение курса вниз, то при пробитии ценой уровня стоп — лосса позиция вверх закроется с минимальными потерями и останется открытой позиция вниз на сумму, равную половине суммы стоп — приказа. Либо трейдер может ориентироваться на временной характер развития событий: он знает, что во время формирования тринадцатого бара он сможет войти в рынок с наименьшим риском, так как если возобновится бычий тренд, то это произойдет именно на этом баре. Если же поворота не происходит, значит, доминантной на рынке становятся медведи, а значит, необходимо открывать короткие позиции.

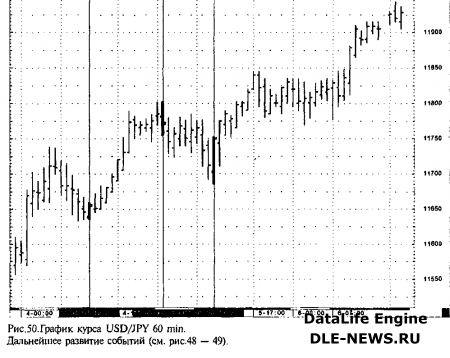

Поэтому, почувствовав замедление в падении цены (см. рис.49), трейдер может давать приказ о покупке на соответствующем корректирующем уровне (см. рис.49) с постановкой защитного стоп — лосса (об этом см. ниже в разделе 1.9.1) на продажу двойной валютной суммы от суммы входа в рынок по курсу, близкому к цене открытия. Если рынок пойдет вверх, то все хорошо (как и думалось). Если же продолжится падение курса вниз, то при пробитии ценой уровня стоп — лосса позиция вверх закроется с минимальными потерями и останется открытой позиция вниз на сумму, равную половине суммы стоп — приказа. Либо трейдер может ориентироваться на временной характер развития событий: он знает, что во время формирования тринадцатого бара он сможет войти в рынок с наименьшим риском, так как если возобновится бычий тренд, то это произойдет именно на этом баре. Если же поворота не происходит, значит, доминантной на рынке становятся медведи, а значит, необходимо открывать короткие позиции. Дальнейшее развитие событий на рынке представлено на рис.50.

Дальнейшее развитие событий на рынке представлено на рис.50. Делайте выводы сами.

Делайте выводы сами.

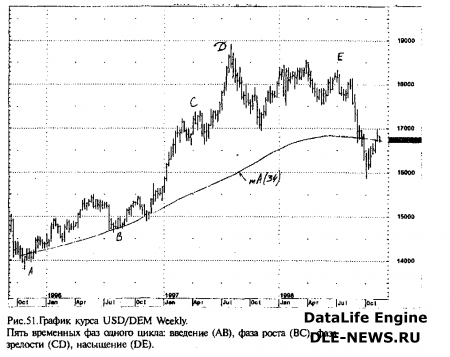

В теории циклов выделяют пять временных фаз одного цикла (см. рис.51) / 8,55,56 /. Введение характеризуется незначительным колебанием цен вокруг скользящей средней. Рынок как бы замер в ожидании бури.

В фазе роста наблюдается первое сильное движение курса валюты по тренду. В конце этой фазы наблюдается небольшой откат цен или их консолидация, после чего начинается фаза зрелости, когда в рынок вступает большое количество участников, двигающих курс по тренду с большой скоростью.Насыщение наступает, когда все, кто хотел занять позиции по тренду, уже сделали это, и начинают набирать силу их оппоненты. В этой фазе цены совершают разнонаправленные движения.

Откат — заключительная фаза цикла, когда противники действующего тренда набирают силу и двигают курс до длинной скользящей средней (в нашем случае до средней с порядком 34).